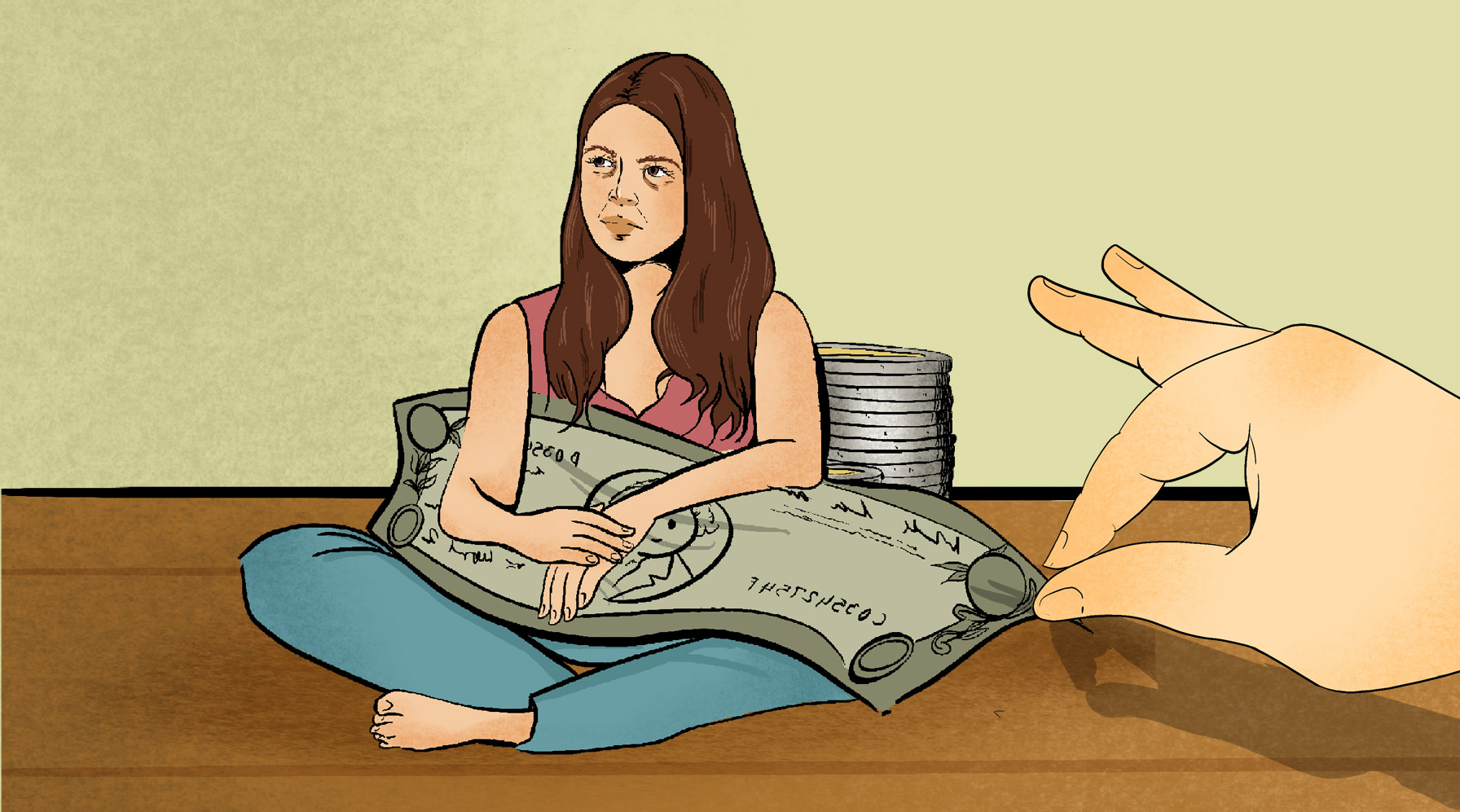

Suponga que alguien le pide prestado su ahorro para atender unos pagos con la promesa de que recibirá muy buenos rendimientos a cambio. Suena tentador, pero usted sabe que esa persona lleva años aumentando su endeudamiento y que sus finanzas son cada vez más débiles.

Tal vez usted prefiera invertir en otro lado y evitar un trago amargo, o depositar sus recursos en múltiples canastas con distintos grados de riesgo.

Ahora suponga que la normativa del lugar y las pocas opciones del mercado en el que usted vive le deja casi como única opción prestarle la mayor parte de su dinero a esa persona.

Ese conflicto ficticio descrito antes es lo que en realidad ocurre con los fondos del Régimen Obligatorio de Pensiones (ROP) -administrado por seis operadoras – y sus inversiones en los bonos de deuda del Gobierno.

El ROP es un componente de la pensión que recibirán las personas trabajadoras una vez terminada su vida laboral. En él hay dinero que aportan personas trabajadoras y patronos.

Más de la mitad de los recursos administrados por las operadoras (¢4,6 billones que corresponden al 56,9%) estaba depositado en el Gobierno a mayo del 2021, evidencian datos de la Superintendencia de Pensiones (Supen). Mientras el déficit fiscal del país llegó a 8,3% con respecto al Producto Interno Bruto (PIB) el año pasado, según comunicó en enero el Ministerio de Hacienda.

El Gobierno es el principal emisor de bonos en el país y a eso se suman las limitaciones normativas para invertir en el extranjero, aunque el 2020 mostró cierto aumento en este tipo de inversiones.

Hasta ahora el Gobierno ha pagado o readecuado sus deudas en el mercado de valores local e internacional, el déficit fiscal creciente representa una situación de riesgo.

En Costa Rica se han creado leyes y reglamentos para establecer límites y evitar posibles conflictos de interés en las inversiones con empresas. También, existe un límite de inversión en bonos del Gobierno, pero con el tiempo más bien ha crecido el margen de posibilidad de inversión en él.

¿Qué alternativas tienen las Operadoras de Pensiones Complementarias (OPC)? ¿Cómo impacta esta interdependencia con el Gobierno en la pensión que usted finalmente recibirá?

Interferencia de Radioemisoras UCR, como parte del proyecto regional A dónde va mi pensión, analizó las inversiones de las operadoras del ROP en la última década y determinó que un mercado doméstico con pocas opciones sumado a una normativa rígida, propician amplias inversiones en el Gobierno, aun cuando esto implica un mayor riesgo para los ahorros de quienes cotizan en esos fondos.

Los conflictos de interés de países como Chile, Perú y Colombia versan sobre otro problema: las administradoras de fondos de pensiones financian oligopolios del sector privado (pocas empresas concentran la oferta de un sector industrial o comercial). Pero en Costa Rica, el dilema se presenta cuando los aportes al ROP fondean el abultado déficit fiscal estatal que es cada vez mayor.

La casa en crisis

Al jubilarse la mayoría de personas en Costa Rica reciben alrededor del 60% del ingreso que percibirán durante su vida laboral, según estimaciones de la Superintendencia de Pensiones (Supen), si tomamos como referencia el régimen básico más grande, el de Invalidez, Vejez y Muertes (IVM).

De ese monto, cerca del 42% proviene del régimen básico, que es como una gran olla en la que personas trabajadoras y patronos aportan para generar rendimientos y pagar las pensiones.

El otro 15-20% proviene del ROP, un segundo pilar creado en el 2000 para robustecer la cantidad de colones que recibirá cada jubilado. Con este sistema, las personas no sólo recibirán el dinero de la olla común, sino también del aporte individual que realizaron y de los rendimientos que acumuló ese dinero.

Existen seis operadoras del ROP: Popular Pensiones, BCR Pensiones, BN Vital, la operadora de la Caja Costarricense del Seguro Social (OPC CCSS), las cuatro de capital público; y BAC Pensiones y Vida Plena, de capital privado. Cualquier afiliado puede cambiar de operadora cuando lo considere pertinente.

Estas entidades administran cerca de ¢8 billones en activos (12.900 millones de dólares, aproximadamente), que pertenecen a más de un millón de trabajadores (que realizaron un aporte en el último mes, es decir son aportantes). Esta cifra equivale a un 22,1% del PIB de Costa Rica estimado para este año.

El ROP también se adueña de más del 50% de los activos que mantienen los sistemas de pensiones costarricenses, según el reporte El Sistema de Pensiones y sus Desafíos, publicado por Academia de Centroamérica, un centro de investigación privado.

Por eso las decisiones que tomen las Operadoras de Pensiones Complementarias (OPC) sobre dónde y cómo invertir los ahorros de los trabajadores impactan el dinero que recibirán al jubilarse.

La normativa costarricense y el estrecho mercado han generado un vínculo forzoso entre los bonos del Gobierno y los fondos del ROP.

Es posible que se pregunte qué es o cómo funciona un bono. Este instrumento tiene el mismo objetivo de un préstamo, pero quien presta el dinero no es el banco, sino inversionistas. Estos pueden ser compañías privadas, instituciones públicas o fondos de pensión, como los que manejan las OPC.

Los gobiernos usan los bonos para financiar el déficit de su presupuesto y las empresas, sus proyectos de inversión.

Así, el Gobierno de Costa Rica toca la puerta a los inversionistas, les promete pagar en un periodo determinado y a cambio, les ofrece un rendimiento. La mayor parte de la negociación se hace a través de la Bolsa Nacional de Valores (BNV) y una pequeña porción a través de un mecanismo directo utilizado por la Tesorería Nacional. Hacienda ha reducido este último.

Las OPC, gracias a la robusta cantidad de recursos administrados, forman parte de los grandes compradores de esos bonos.

A abril del 2020, casi una tercera parte de la deuda de Costa Rica fue financiada por las operadoras. La cifra promedia el 25,8%, entre 2015 y abril 2020, según datos del Ministerio de Hacienda. A cambio de esto, han recibido rendimientos que les han permitido robustecer la pensión de los afiliados, pero con un mayor riesgo.

Para entender el problema del déficit fiscal en Costa Rica y cómo presiona el mercado donde se negocian esos bonos diremos que se trata de un hogar, donde los gastos son mucho más que los ingresos y, con el paso del tiempo, la situación se vuelve insostenible.

Con tal de obtener recursos para atender sus obligaciones, la familia empieza a pedir prestado a distintas personas.

A pesar de las imperfecciones, muchos le prestan porque el interés que reciben a cambio es muy atractivo.

Una estrategia similar es la que aplica el Gobierno de Costa Rica: El Ministerio de Hacienda vende los bonos de deuda a los inversionistas, pero como sabe que cada uno de ellos asume un riesgo al comprarlos, por el gran deterioro de sus finanzas estatales, los ofrece a tasas mucho más altas que las del resto del mercado o sus propias colocaciones previas.

El Gobierno ha ofrecido pagar hasta un 10%-12% a los inversionistas en plazos de tres o cuatro años, en momentos en los que los bonos a un mismo plazo no superan el 8%, y los registros de la Bolsa lo han evidenciado.

“El Gobierno tiene una necesidad enorme de captar recursos y las empresas privadas no pueden darse el lujo de pagar esos rendimientos tan altos. Entonces, el Gobierno queda solo captando en el mercado y las operadoras le llevan su plata”, anotó el economista Douglas Montero, experto en inversiones en mercados de valores internacionales y fondos.

Al final, los inversionistas se ven atraídos por esos rendimientos, pero también están acorralados porque el mercado de valores costarricense (donde diversas entidades, incluida Hacienda, negocian los instrumentos) ofrece pocas opciones.

A mayo de este año, más de la mitad de los recursos de las operadoras estaban depositados en bonos del Gobierno, según datos de la Supen. Solo la OPC-CCSS y Popular Pensiones estaban por debajo de esa cifra. Esta última operadora, la más grande del país, ha disminuído sus inversiones en Gobierno desde el año pasado (pasó de 57% en 2019 a 47% en 2020, y a 43% en mayo de este año) y aumentó su participación en el mercado extranjero con el fin de disminuir el riesgo, dijo en entrevista el gerente Róger Porras.

“Existe un mercado cautivo que lo tiene el Ministerio de Hacienda, que prepara una rentabilidad (el interés que paga el Gobierno por las inversiones) muy alta y muy desajustada de la realidad de lo que debería de ser”, afirma Porras.

Los datos son comprensibles cuando se considera que el mercado de valores local solo tiene 44 emisores y el Gobierno emite cerca del 60% de los bonos que llegan a la Bolsa.

Entre julio 2019 y julio 2020, Hacienda realizó un poco más de 20 emisiones de bonos de deuda interna, en busca de recursos. Sin embargo, solo logró hacer dos emisiones externas en 2019.

Otros gobiernos acuden más al mercado externo. México, por ejemplo, en ese mismo año realizó nueve transacciones soberanas, la cifra más alta de la región, según un reporte de la Comisión Económica para América Latina y el Caribe (Cepal).

Este es uno de los desafíos que enfrentan las OPC en Costa Rica: el mercado está dominado por el Gobierno y la rigidez normativa limita las inversiones en el exterior.

¿Dónde está el riesgo? Es necesario volver al hogar altamente endeudado para entender esto.

Las deudas crecen y el salario se hace cada vez más insuficiente para pagar los gastos. Esta familia también ha tenido dificultades para recortar gastos innecesarios.

El riesgo de impago de algunas deudas aumenta, pero usted le prestó la mayor parte de su ahorro.

Cuanto más saludables sean las finanzas del deudor, más posible es que paguen. Esto funciona así para un préstamo de casa o una tarjeta de crédito, pero también con un bono.

Si las finanzas del Gobierno se deterioran más, aumenta el riesgo que asumen las OPC al invertir en bonos estatales.

El economista Douglas Montero arguye que mientras no exista una diversificación de cartera, siempre existirá el riesgo de que algún evento en el país afecte los fondos y las personas cotizantes reciban menos rendimientos cuando se pensionen.

El país no ha caído en un default (cuando ya no puede pagar sus deudas, como el caso de Argentina), pero sí ha mostrado un deterioro continuo en la última década. El hueco fiscal crece y la deuda también. El déficit fiscal de Costa Rica pasó de 3,4% del PIB en 2009, a 7% diez años después, según evidencian datos del Ministerio de Hacienda.

“Ahora se está haciendo mucho más evidente la necesidad de diversificar la forma en la que se invierten los fondos”, explicó el gerente de Popular Pensiones, operadora que ha aumentado sus inversiones en el exterior en los últimos meses.

Además del riesgo que implican estos bonos locales, están expuestos a las volatilidades del mercado y son unos de los más castigados en coyunturas de crisis por el deterioro de su emisor.

Entre marzo y mayo del año pasado, los montos que se pagan por los bonos locales e internacionales mostraron volatilidades históricas, a raíz de la incertidumbre por la pandemia. “Las rentabilidades nuestras pasaron de 14% en diciembre del 2019 a 8% [a mediados del 2020]”, explicó el gerente de Popular Pensiones.

En ese periodo, los fondos de pensión registraron minusvalías. Esto quiere decir que registraron pérdidas de dinero, que no se materializan mientras el ahorro siga guardado en el fondo.

Ese bache, generado por la coyuntura pero en el que también influye la alta concentración en bonos estatales, estaba prácticamente superado en agosto del 2020, sin embargo desde setiembre los rendimientos han mostrado nuevamente una tendencia a la baja.

Otra forma de conocer qué tan riesgosa es una inversión es la calificación de riesgo que recibe.

Moody’s, Fitch y Standard and Poor’s son agencias dedicadas a analizar las finanzas de países y empresas, les hacen un estudio y después, determina una nota. Algo así como cuando usted pide un préstamo en un banco y este analiza qué tan buena paga es usted.

Esas tres calificadoras han reducido en los últimos tres años la nota que le dan a Costa Rica y alertan que podría deteriorarse más.

El desmejoramiento de la calificación de deuda soberana, a la vez, es reflejo del riesgo de inversión en estos bonos y del apetito por recursos del Gobierno.

Límites favorecen a los bonos del Estado

Antes del 2018, la Supen hizo un esfuerzo para reducir la porción de los ahorros de pensión complementaria depositados en instrumentos del Gobierno, pero esa intención se disipó cuando, en octubre del 2018, se aprobó una norma que más bien permitió ampliarlo.

El límite era del 50% con una restricción adicional de un 35% en valores de instituciones públicas. La cifra se unificó en un 80%, con la aprobación del Reglamento Gestión de Activos, y ahora se puede llevar toda la cifra a los bonos gubernamentales, según el apetito de riesgo.

Uno de los impulsores de la norma fue Álvaro Ramos, quien hasta mayo de 2020 dirigió la Superintendencia de Pensiones. Sin embargo, Ramos quería una cifra menor al 80%, pero la decisión final era del Consejo Nacional de Supervisión del Sistema Financiero (Conassif), el cual determinó que quedaría en 80%.

“Ya no era tan fácil fundamentar a nivel técnico”, recordó Ramos en entrevista.

El cambio coincidió con un momento apremiante para las finanzas públicas del Estado, las cuales enfrentaban, a finales del 2018, uno de los momentos de menor liquidez.

En 2019, la inversión de las operadoras en títulos del Gobierno creció 46% (contra 8,5% un año antes). Así, pasaron de adueñarse del 22,5% de la deuda emitida por el Gobierno, al 28,4%.

Además, para acudir al exterior, también existen reglas que favorecen a los bonos del Estado.

Las OPC pueden destinar hasta un 25% de los recursos en inversiones en el mercado exterior. Excepcionalmente esa cifra puede llegar al 50%, según la Ley de Protección al Trabajador, pero con una justificación difícil de cumplir: Las operadoras deben demostrar que el rendimiento es igual o más alto que el ofrecido en el mercado local.

Lo que sucede con este criterio es que apela únicamente a la tasa, pero deja de lado el riesgo asociado. En este tipo de instrumentos, entre más dinero reciben los inversionistas a cambio de la negociación, más riesgos asumen.

De esta forma, las operadoras pueden invertir más en el mercado local, pese a que esto pueda implicar un mayor riesgo. Se ven arrinconadas a asumirlo.

De hecho un 27,6% de los fondos (a mayo 2021) que administran e invierten las Operadoras de Pensiones Complementarias se destina a instrumentos financieros fuera de las fronteras costarricenses. Esta proporción aumentó de 12% en 2018 hasta la cifra actual, pero sigue considerándose baja por analistas del mercado de valores.

Pese a las limitaciones, el gerente de Popular Pensiones explicó en entrevista que en los últimos meses se buscó aumentar las inversiones en el exterior llegando a una colocación de 34%, “para rentabilizar los fondos de pensiones para pagar pensiones mejores, que de eso es lo que se trata”, afirmó.

Según indicó, esto se logró tras aclaraciones por parte de la Superintendencia General de Entidades Financieras (Sugef) con respecto a la normativa. “Para llegar al 50% en la regulación se había planteado que había que cumplir una serie de condiciones, características y requisitos. Probablemente nosotros habíamos interpretado que tenía que haber una autorización expresa de la autoridad supervisora”.

“Todos esos temas se aclararon a partir de diferentes notas que enviamos a la Sugef y nos respondieron, en donde nosotros efectivamente lo que debemos cumplir es con toda la normativa de gobierno corporativo y que la rentabilidad afuera sea mayor a la que tenemos aquí”, dijo Róger Porras.

Según el gerente de Popular Pensiones, para ello se han ido realizando las valoraciones de rentabilidad junto con el riesgo de seguir apostando más al Gobierno.

“Tampoco es nuestro interés desfinanciar o salirnos del mercado local. Mantenemos un 50%, poco más, en el mercado local, lo que buscamos es maximizar los rendimientos minimizando los riesgos

En los mercados de valores los inversionistas siempre asumirán un nivel de riesgo, pero lo importante es que esté atomizado, es decir, diversificado entre varios emisores o tipos de instrumentos, explicó Antonio Pérez, director comercial de Mercado de Valores.

Otro de los límites consiste en que está prohibido invertir en valores emitidos o avalados por subsidiarias del mismo grupo financiero al que pertenece la operadora, según el Reglamento de Gestión de Activos. Actualmente, todas las administradoras del ROP, con excepción de CCSS OPC, pertenecen a un conglomerado.

Lo que sí pueden hacer, según dispone el mismo reglamento, es invertir en un conglomerado distinto al que pertenecen, pero con un límite del 10%.

También, la ley les impide invertir en instrumentos de entidades en las que miembros de las OPC (junta directiva, gerentes o apoderados) tengan una participación del 5% o más. La medida, explicó Rocío Aguilar, actual superintendente de pensiones, busca evitar conflictos de interés. De momento, la Supen no registra casos de desacato a esta medida.

Camino empinado

“Mientras el déficit fiscal sea una constante, la demanda de ahorro interno para poder sufragar ese déficit va a mantenerse”, anotó Aguilar, quien anteriormente ocupó el cargo de ministra de Hacienda.

Los fondos de jubilación invierten la mayor porción del portafolio a un mayor plazo (67% a más de cinco años), característica que le sirve al Estado para obtener recursos en periodos más extensos y reducir la presión por las obligaciones que deba atender en el corto plazo.

A mayo del 2021, el 62,8% de los fondos que administran las OPC están invertidos en el sector público. Ahí está incluido el Ministerio de Hacienda (con un 56,9% del total de fondos invertidos por las operadoras), pero también a instituciones del Estado como el Instituto Costarricense de Electricidad (ICE) y la Refinadora Costarricense de Petróleo (Recope).

La concentración en los instrumentos del Estado y los riesgos asociados exaltan la necesidad de diversificar las inversiones y evitar esas concentraciones, pero el camino para lograrlo no es fácil.

La operadora que invierte la mayor porción de su portafolio en el extranjero es Popular Pensiones, esta compañía a su vez es la que administra más recursos. Le sigue la operadora de la Caja, por debajo BAC Pensiones, y todavía más escalones abajo Vida Plena, BCR Pensiones y BN Vital.

Los recursos que administran las operadoras del país no son despreciables para bancos o fondos sofisticados como JP Morgan, Goldman Sachs o Citi.

Cualquiera de ellos se puede ver atraído fácilmente por $200 o $300 millones (unos ¢181.161 millones, al tipo de cambio de referencia del Banco Central para el 6 de octubre), indicó el economista Douglas Montero.

A mayo de este año, la mayor parte de las inversiones de las operadoras en el exterior se destinaban a BlackRock Fund Advisors, que forma parte de BlackRock Inc. Esta es la administradora de activos más grande del mundo, pero sus inversiones están ligadas a empresas que violan los Derechos Humanos (Lea: BlackRock, el emporio global que avanza en las pensiones latinoamericanas, en este especial A dónde va mi pensión).

Un total de ¢883.154,39 millones de las OPC estaban invertidos en ese fondo, principalmente de Popular Pensiones, que tiene ¢694.684,91 millones invertidos (esto corresponde al 23,1% de los fondos que la OPC registra en inversiones a ese mes). Le sigue BN Vital con una inversión de ¢112.626 millones.

En el 2019, solo Popular Pensiones y CCSS OPC mantenían inversiones en ese fondo, pero ahora todas las operadoras han empezado a apostar un poco más por esa diversificación, aunque en montos mucho más bajos.

Las inversiones en el extranjero también se encuentran en S&P500 ETF Trust (un fondo de inversión) y JP Morgan Funds, PIMCO (gestora de portafolios), Deutsche Bank (banco alemán), Goldman Sachs Group y JP Morgan Investment.

“En el mercado externo casi que doy la seguridad de que el riesgo está mucho más atomizado, mientras que internamente no”, consideró Antonio Pérez, de Mercado de Valores.

Para Pérez, deberían ampliarse los límites de inversión en el exterior.

La superintendente de Pensiones, Rocío Aguilar, consideró que “el mercado externo es un anaquel robusto es opciones, puede ofrecer mayores rentabilidades y menores riesgos, pero requiere de un comprador más sofisticado”. Añadió que la normativa vigente apunta a la protección de los activos de los fondos.

Con la llegada de la pandemia de COVID-19, las autoridades volcaron la mirada sobre los fondos administrados por el ROP como una forma de aliviar las finanzas a personas trabajadoras. La Asamblea Legislativa aprobó recientemente una ley para hacer más rápida la entrega del monto a quienes se jubilen en los próximos diez años.

El impacto de la pandemia en las finanzas del país también reaviva la discusión sobre si es momento de que las operadoras amplíen las inversiones en el extranjero.

¿Recuerda el ejemplo en el que alguien le pide prestados sus ahorros y usted dudaba de si era la mejor opción? Tal vez quien le solicita el dinero está tan endeudado que, a pesar de sus buenas promesas y de que siempre le ha pagado, usted ahora considere que es momento de tener nuevos lugares para invertir.

Eso mismo pasa con los fondos del ROP y la idea no está descartada, considera la superintendente de Pensiones, Rocío Aguilar.

“La pensión complementaria fue para pagar un préstamo y poder pensionarme”

Maritza Villalobos tiene 57 años y trabajó en tres empresas a lo largo de 33 años de vida laboral. Su último empleo fue en el sector público, en el Instituto Costarricense de Puertos del Pacífico (Incoop), por lo cual su pensión básica pertenece a un régimen conocido como de Hacienda.

Ese régimen de pensión básica nació como parte de un grupo de leyes especiales para jubilaciones de algunos funcionarios. No obstante, el Estado nunca creó los fondos para generar los rendimientos y pagar las pensiones, a pesar de que las personas cotizaban. Por ello se dice que están cargadas al presupuesto nacional.

Maritza recuerda que en 1991 hubo modificaciones legales y les pidieron a los trabajadores pasarse al régimen de Invalidez, Vejez y Muerte (IVM), el más grande del país y que es administrado por la Caja Costarricense del Seguro Social (CCSS).

“Nos dejaron el beneficio de pensionarnos por ese régimen (el especial) pero al final, cuando tuviéramos los requisitos de 30 años de servicio y 55 de edad, entonces uno podía optar por esa pensión, pero como no nos permitieron cotizar para ese régimen, teníamos que pagar la diferencia de la pensión”, recordó.

Para el año 2000, cuando se aprobó una ley que le permitía tener una pensión complementaria (ROP), ella empezó a conocer las características de las operadoras y así fue pasando de una a otra, hasta que decidió quedarse en la de Vida Plena.

Al llegarse el momento de su jubilación, Maritza tuvo que pedir un préstamo para poder cancelar la diferencia de cotizaciones en la pensión básica, debido al cambio de ley. Posteriormente, una vez pensionada, con el retiro completo del ROP pudo cancelar esa deuda.

Por ello, actualmente su ingreso es únicamente el de la pensión básica, pues el ROP lo retiró en un solo tracto. Recuerda que el trámite fue rápido.

Ella recibe aproximadamente el 80% del monto de su salario. Vive con su esposo, quien también es pensionado pero con un monto muy bajo, según dijo. De los ingresos de ambos todavía depende un hijo universitario.