El Salvador forma parte de un puñado de países que siguieron el modelo chileno y privatizaron su sistema de pensiones. Los efectos de esta reforma ya se habían hecho sentir en las finanzas públicas, pero es hasta hace poco que se evidenciaron las consecuencias para las personas: los ahorros no han crecido y las pensiones no alcanzan.

“Con estas pensiones están obligando a la gente a morir trabajando”, opinó Raquel (el nombre real se cambió a solicitud de la entrevistada). Su pensión es apenas el 23 por ciento de su salario.

Fue a partir de 2017 que surgieron los primeros jubilados cuya pensión dependía solo de una cuenta de capitalización individual. Raquel, por ejemplo, inició su trámite con la AFP Crecer en enero de 2018, un mes después de cumplir los 55 años. Tras más de 30 años laborados (de los que solo había registro de 28) se encontró con una pensión de solo 250 dólares, cuando su salario previo a jubilarse —y actual porque sigue trabajando— es de 1,300 dólares.

Recién este año su pensión superó los 300 dólares, puesto que el Estado aumentó por ley la pensión mínima vigente de 207 a 304 dólares.

En sus primeros años de trabajo cotizó en el sistema público, fue hasta 1998 que pasó a la AFP. Fue además en ese año en el que obtuvo su actual puesto de trabajo, con un salario de un poco menos a los 8 mil colones vigentes en aquel momento (900 dólares), que fue subiendo hasta los 1,300 que recibe actualmente.

Los aportes que hizo al sistema anterior fueron reconocidos mediante un certificado de traspaso. La cotización al sistema público, administrado por el Instituto Salvadoreño del Seguro Social (ISSS), era solo de 3.5 por ciento del salario, en la que el trabajador pagaba solo 1 por ciento, el empleador aportaba 2 por ciento y el Estado ponía el resto.

El Sistema de Ahorro de Pensiones (SAP) está vigente desde 1998. Cada trabajador ahorra en una cuenta que le pertenece aportando una parte de su salario, las Administradoras de Fondo de Pensión (AFP) invierten estos fondos y con las ganancias hacen crecer las cuentas individuales de cada trabajador. Del tamaño de esa cuenta dependerá la pensión después de la jubilación.

La cotización es actualmente del 15 por ciento del salario, aunque originalmente era 13 por ciento, y la pagan en parte el trabajador, en parte la empresa. No todo va al ahorro individual, pues hay algunos gastos, como la comisión de las AFP, un seguro de invalidez y sobrevivencia y una cuenta solidaria. Este modelo llegó a sustituir el Sistema Público de Pensiones (SPP), en el que a los jubilados se les pagaba con los aportes de quienes estaban trabajando en ese momento, sus patronos y el Estado.

El analista económico Carlos Argueta subraya que el sistema de AFP “ha operado bajo un duopolio, en donde solo existen dos administradoras de fondos de pensiones, sin incentivos para competir de manera efectiva”. Los fondos que ambas manejan tienen casi la misma rentabilidad y la diferencia en cuanto al número de afiliados es poca.

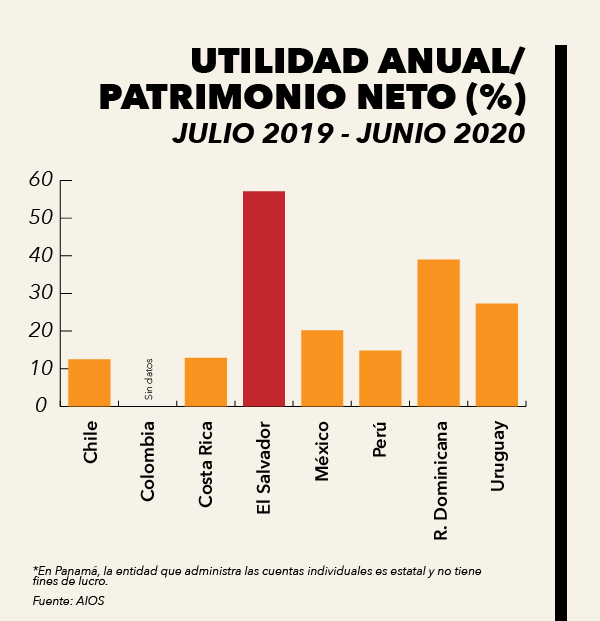

Entre los ocho países de la región con presencia de AFP, el duopolio salvadoreño es el que ha obtenido los mayores retornos con una utilidad de 57.1 % sobre el patrimonio entre julio de 2019 y junio de 2020, según datos de la Asociación Internacional de Organismos de Supervisión de Fondos de Pensiones (AIOS). La falta de competencia, en opinión de Argueta, es una de las razones que explican esto.

En 2014 el Gobierno estimó que las pensiones de los jubilados por el sistema público serían significativamente mayores que las del sistema privado. Calculó que el SAP dejaría pensiones equivalente en promedio a entre 37 y 43 por ciento del último salario, mientras que para los pensionados del SPP el monto era equivalente a entre 63 y 69 por ciento.

Bajo el actual sistema, el privado, los trabajadores tienen que cumplir dos condiciones para jubilarse: haber cotizado por lo menos 25 años y tener 55 años cumplidos para el caso de las mujeres y 60 para el de los hombres.

A pesar de que Raquel contaba con un ingreso por encima del promedio en El Salvador, los 304 dólares que recibe hoy apenas equivalen al salario mínimo.

“De acuerdo al Convenio 128 de la OIT ‘Convenio sobre las prestaciones de invalidez, vejez y sobrevivientes’, el monto mínimo de una pensión por vejez debería ser el 45 por ciento del salario base, sin embargo en la mayoría de países que cuentan con sistemas de pensiones, especialmente de beneficios definidos; ronda entre el 60 y 70 por ciento del salario”, explicó Rodolfo Castillo, actuario y asesor del movimiento Pensión Digna.

“Como todos sabemos, el valor de las pensiones que se están pagando hoy en día y que se pagarán en los años que vienen son bastante bajos, de acuerdo a los parámetros de la OIT”, agregó Carlos Pérez, economista y actual representante de los trabajadores en el Comité de Riesgos del sistema de pensiones.

Son entonces las inversiones, a cargo de las AFP, las que no han generado suficientes ganancias para que se paguen pensiones altas o por lo menos que cumplan los criterios de suficiencia de la Organización Internacional del Trabajo (OIT).

El comité define algunos criterios que las AFP tienen que seguir para hacer las inversiones, aunque estas también están reguladas por la ley y por normas técnicas emitidas por el Banco Central de Reserva (BCR) y supervisadas por la Superintendencia del Sistema Financiero (SSF).

Las inversiones de los fondos generan ganancias por debajo del 5 por ciento y en años anteriores el rendimiento era aún más bajo. Esto tiene dos explicaciones: La primera y más evidente es que las AFP han estado obligadas a prestarle al Gobierno con tasas de interés muy por debajo del valor del mercado. La otra razón son las limitadas opciones que hay para invertir, ya sea por las regulaciones que priorizan el bajo riesgo, o por el tamaño del mercado de valores salvadoreño.

Una subvención al Estado

“Somos el único país en el que las AFP están sujetas a una inversión de carácter obligatorio, en la práctica significa una subvención para el Estado, porque no es una tasa de mercado”, arguyó René Novellino, presidente de la Asociación Salvadoreña de Administradoras de Fondos de Pensión (Asafondos).

Novellino se refiere al Fideicomiso de Obligaciones Previsionales (FOP), un mecanismo que se diseñó en 2006, en el que el Gobierno emite Certificados de Inversión Previsional (CIP) y obliga a las AFP a comprarlos. De esta forma el Estado obtiene recursos para pagar a los pensionados del sistema público.

Este mecanismo hace, según el presidente de Asafondos, difícil que las AFP compitan ofreciendo mejores inversiones, porque ambas tienen que prestarle al Estado la mayor parte.

Antes de este mecanismo, el costo de la transición del sistema público al privado se pagó con las reservas técnicas del Inpep y del ISSS, y cuando estas se agotaron, en 2002, se cubrió con emisión de deuda.

Cuando se creó el fideicomiso se estableció que los certificados de inversión se emitirían a una tasa de interés igual a la tasa LIBOR a 180 días más un 0.75 puntos adicionales. La LIBOR es una tasa de referencia que utilizan los bancos en Londres. En 2006 estaba por encima del 5 por ciento, pero en los años siguientes, y sobre todo después de la crisis económica de 2008, esta cayó por debajo del 1 por ciento.

“La alta concentración de la cartera de inversiones en CIP, aunado a su baja rentabilidad, atentaba contra la suficiencia de las pensiones. La rentabilidad bruta (sin descontar el costo administrativo) ajustada a la inflación fue de solo un 2.6 por ciento entre 2006 y 2016”, consigna un informe técnico de 2020 elaborado por la OIT y la Fundación Guillermo Manuel Ungo (Fundaungo).

Las tasas que el Gobierno pagaba eran tan bajas que la Sala de lo Constitucional de la Corte Suprema de Justicia las declaró inconstitucionales en 2014. Fue hasta 2016 que la Asamblea Legislativa estableció un mecanismo de cálculo basado en las tasas de la banca salvadoreña, con lo cual los CIP podrían devengar entre 3.5 y 5.5 por ciento. En 2017 los diputados emitieron más reformas, que incluyeron parámetros más flexibles para poder invertir los fondos.

El economista Carlos Pérez explicó que alrededor de 59 por ciento del fondo de pensiones sigue invertido en CIP y aunque tras la reforma estos deben emitirse al 6 por ciento, ello solo aplica para las nuevas emisiones, lo que significa que la mayoría de la cartera sigue generando pocas ganancias. Además, el resultado de esta mejora en la tasa se verá en las cuentas individuales de quienes están entrando al mercado laboral.

Según la Asociación Salvadoreña de Administradoras de Fondos de Pensión (Asafondos) todo lo invertido en CIP antes de octubre de 2017, que son casi 6 mil millones de dólares, es decir casi el 50 por ciento del fondo, está devengando una tasa de interés de 3.5 por ciento. Se irá sustituyendo poco a poco hasta llegar a 4.5 por ciento en 2022.

El Salvador es el país de Latinoamérica donde hay más fondos invertidos en el Gobierno, “esto se debe al marco legal que regula a nuestro sistema de pensiones, el cual obedece más a acumulación de recursos. Es por ello que debe revisarse, modificarse y regularse en lo que respecta a los beneficios, la comisión por administración y las políticas de inversión”, opinó el actuario Rodolfo Castillo.

Además de las inversiones en CIP, hay un 19 por ciento de los fondos invertidos en bonos soberanos de El Salvador, y un poco más en instrumentos de deuda de instituciones autónomas y otros papeles del Estado.

El 2017 fue un año complicado para las finanzas públicas de El Salvador, de hecho en abril el Gobierno cayó en impago justamente por no cumplir un pago a los fondos de pensión. La administración de aquel entonces no había contemplado los pagos dentro del presupuesto y no se logró un acuerdo en la Asamblea Legislativa para modificar la ley.

Aunque la situación se resolvió, esto hizo caer casi al mínimo la calificación de riesgo del país.

El economista Carlos Argueta, uno de los autores del informe técnico de la OIT y Fundaungo señala que “los bajos montos de pensión se ven en gran medida afectados por los bajos salarios, que percibe la población trabajadora, la baja rentabilidad de los fondos y la predominancia de la informalidad en el mercado laboral”.

“La reforma de 2017 no ha logrado reducir esta brecha; por el contrario, develó el verdadero rostro del sistema y acentuó los desafíos que históricamente ha enfrentado”, considera.

Además de mejorar la tasa de interés de los CIP, se creó una Cuenta de Garantía Solidaria financiada por los mismos trabajadores y los jubilados que tienen pensiones más altas. Esta sirve para complementar las pensiones de los jubilados, en caso no lleguen al mínimo o la cuenta individual se agote, también liberó al Estado de pagar el complemento requerido para las pensiones de un grupo de trabajadores llamados “optados”, que cotizaron tanto al sistema público como al privado.

En particular, se obligó a las AFP a dividir los ahorros de los trabajadores en el fondo especial de retiro y en el fondo conservador. El primero es para aquellos trabajadores más próximos a jubilarse. Además se dio la posibilidad de crear otros dos fondos: el moderado y el de crecimiento.

La diferencia es que cada uno de estos admitiría un porcentaje mayor de inversiones en instrumentos de renta variable, por ejemplo acciones, y no solo instrumentos de renta fija, como títulos de deuda. Sin embargo, estos fondos jamás se crearon.

Al menos hasta mayo pasado el fondo especial de retiro sumaba 843.2 millones de dólares, con el 93.8 por ciento invertido en el FOP -es decir en los certificados que el Estado genera para pagar pensiones del antiguo sistema. Su rentabilidad real, es decir ajustada a la inflación, era en promedio de 3.27 por ciento en el caso de AFP Confía y 3.22 por ciento en el caso de AFP Crecer.

El Fondo Conservador sumaba 11,980.9 millones de dólares y aunque se invierte de forma distinta, tiene una rentabilidad similar, con 4.77 por ciento en el caso de AFP Confía y 4.77 por ciento en el caso de AFP Crecer. Entre las inversiones de este fondo destacan 58.4 por ciento en el FOP, 19.2 por ciento en bonos de El Salvador, 9.4 por ciento en valores extranjeros.

El presidente de Asafondos argumenta que en “el mercado de valores no hay suficientes opciones de renta variable en los que los fondos de pensiones puedan invertir, eso en la práctica constituye una dificultad hoy por hoy para poder ofrecer ese tipo de fondos”.

En 2019, se negociaron solo 605,895.81 dólares en el mercado de renta variable, sólo el 0.015 por ciento del total negociado en la Bolsa de Valores de El Salvador (BVES), que fue de 4,138.9 millones de dólares.

Invertir fuera del país no es una opción, aunque las AFP ya pueden adquirir valores extranjeros, tienen un límite del 10 por ciento del fondo. Además tampoco pueden ser instrumentos de renta variable, pues solo se permite la inversión en este tipo de instrumentos si son locales.

El presidente de Asafondos, René Novellino, considera que tendría que haber una apertura gradual hacia el mercado extranjero, lo que además permitiría diversificar las inversiones para que no esté tan concentrado en el Gobierno.

“El caso salvadoreño es bien peculiar, porque ya llevamos 22 años de funcionamiento del sistema y todavía tenemos restricciones bastante importantes para poder adquirir esos instrumentos en el extranjero”, dijo.

Al ser consultado si las limitadas opciones de inversión no era algo que pudo haberse previsto en 1998, Novellino explicó que años atrás, en 1994, se aprobó la Ley del Mercado de Valores. Se pensó que al haber nuevos jugadores en el mercado con interés en invertir, surgirían en respuesta nuevos emisores.

Para Carlos Argueta, “los mecanismos de multifondos pueden llegar a ser efectivos en la medida en que se hagan inversiones pertinentes, bajo la supervisión de las instituciones contraloras del sistema”, sin embargo, para tener un mayor retorno, también es necesario arriesgar más.

Coincide en que para que funcionen el fondo moderado y de crecimiento, “sí se requiere ampliar el horizonte de instrumentos financieros en que pueden invertir las AFP” y aunque “una mayor rentabilidad del fondo se traduciría en mayores pensiones”, considera que se tendría que impulsar una campaña educativa para que los cotizantes entiendan los beneficios y riesgos de este tipo de inversiones.

Después de la entrevista con el presidente de Asafondos, tanto la AFP Confía, como Crecer, han lanzado fondos de ahorro voluntario, con menores restricciones y mejor rendimiento; sin embargo, estos no incluyen las cotizaciones que por ley hacen los trabajadores.

Para que la competencia se dé naturalmente, tendría que ampliarse la base de cotizantes, es decir que más salvadoreños transiten al sector formal. Hasta abril pasado las AFP tenían 3.6 millones de personas afiliadas, pero solo 742 mil estaban cotizando.

El presidente de Asafondos sostuvo que no hay ninguna barrera legal para que entre un nuevo competidor. Que solo hayan dos AFP, considera, hace que los esfuerzos comerciales sean similares, por lo que la cantidad de afiliados es similar: el 25.1 por ciento de la población está en Confía y 27.5 por ciento está en Crecer. Además, que el Estado se esté llevando la mayoría de los fondos y las limitaciones para invertir, como la obligación de comprar certificados de inversión previsional y los límites para comprar valores extranjeros, hacen difícil que se dé esta diferenciación.